Sanierungslösungen in der Insolvenz

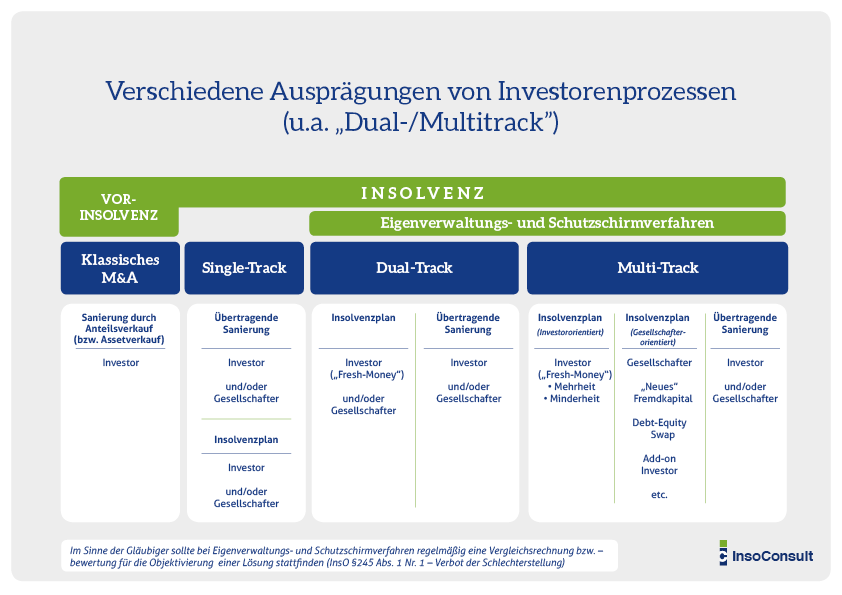

Die Rahmenbedingungen und Möglichkeiten für M&A-Dienstleistungen haben sich seit Einführung des ESUG im März 2012 deutlich verändert. Mit den Eigenverwaltungs- und Schutzschirmverfahren (§270b/270d InsO) bieten sich vielschichtige Gestaltungsoptionen, welche die Umsetzungsvarianten komplexer werden lassen.

Losgelöst vom gewählten Sanierungsweg wird fast immer ein Investor zur Entschuldung bzw. zur Finanzierung des Sanierungskonzeptes benötigt, um die akute Lücke mit „Fresh Money“ zu schließen.

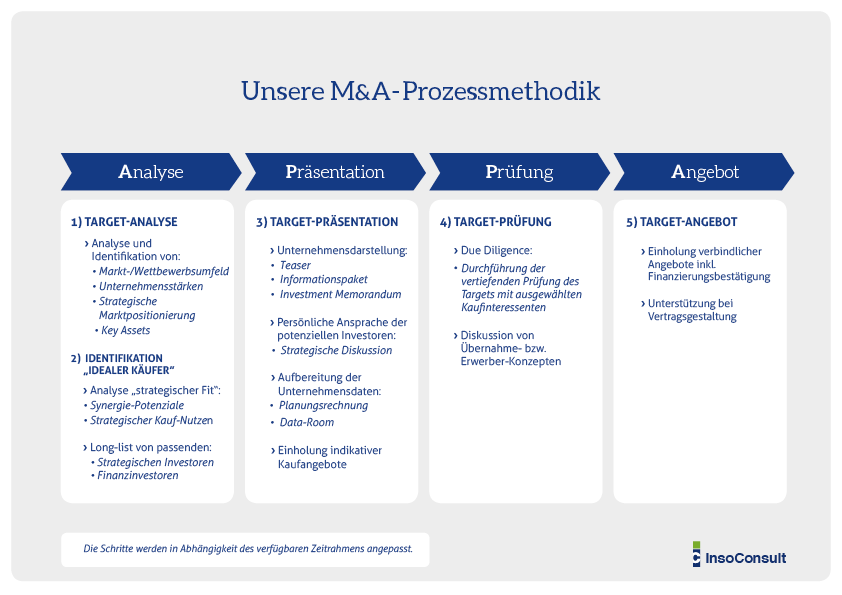

Die zentrale Aufgabe des Distressed M&A bleibt die Identifizierung von geeigneten Investoren oder Übernehmern. InsoConsult bietet Insolvenzverwaltern, Gläubigern und Unternehmern die Umsetzung eines strukturierten Investorenprozesses, welcher die zeitkritischen rechtlichen und wirtschaftlichen Aspekte von Sanierungslösungen konsequent berücksichtigt.

Unsere Stärke ist es, potenziellen Investoren den gesunden Kern des Unternehmens darzustellen als auch die strategische Relevanz zu vermitteln. Die Nachhaltigkeit der Fortführungslösung sowie die gesicherte Finanzierung des Kaufpreises (Gläubigerbefriedigung) stellen dabei die wesentlichen Erfolgsfaktoren einer Sanierung dar.

Regelinsolvenz – Übertragende Sanierung

(Asset Deal)

Unsere Kernkompetenz stützt sich auf die langjährige Erfahrung bei Übertragenden Sanierungen, welche im Auftrag von Insolvenzverwaltern und Gläubigern realisiert werden. Übertragende Sanierungen müssen häufig in kürzester Zeit realisiert werden – die Anforderungen an die M&A-Berater sind enorm – nur absolute Prozesssicherheit mit erprobtem Instrumentarium, langjährige Erfahrung und hohe pragmatische Entscheidungssicherheit führen in diesen Hochdruckphasen zu nachhaltigen Lösungserfolgen.

Wir stehen für transparente und nutzenorientierte Lösungen durch die Schaffung von Wettbewerbssituationen in Bieterprozessen und die Objektivierung von MBO-Lösungen. Die erfolgreiche Transaktionstätigkeit im Spannungsfeld zwischen Anteilseignern und Management, Gläubigern, Insolvenzverwalter sowie Kunden und Lieferanten ist für uns gelebte Praxis.

Das Sanierungsinstrument „Übertragende Sanierung“ mittels „Asset-Deal“ bietet Investoren klare Vorteile in Bezug auf verkürzte Due-Diligence-Zeiten, große Transparenz hinsichtlich der zu übernehmenden Wirtschaftsgüter, einfache Deal-Strukturen und hohe Rechtssicherheit.

Eigenverwaltung – Schutzschirmverfahren – Insolvenzplanverfahren

Die Rahmenbedingungen für M&A-Dienstleistungen haben sich seit Einführung des ESUG im März 2012 durch die Möglichkeiten einer Eigenverwaltung (§270b InsO) bzw. eines Schutzschirms (§270d InsO) deutlich verändert.

Besonders das Insolvenzplanverfahren hat dadurch an Bedeutung gewonnen. Neben der Entschuldung aus eigener Kraft steht regelmäßig die Frage nach einer geeigneten „Fresh-Money-Komponente“ im Vordergrund.

Dabei ist das Gleichgewicht zwischen ausreichender Gläubigerbefriedigung, Gesellschafterinteressen und der Chance zur Erlangung finanzieller Stabilität das elementare Ziel bei der Generierung einer Investorenlösung.

InsoConsult synchronisiert die häufig divergierenden Ziele und Interessenslagen aller Planbeteiligten durch einen konsensorientierten Dialog.

Ergebnisoffene Transaktionsprozesse, auch als Dual-/Multitrack-Investorenprozesse bezeichnet, können die individuellen Vorgaben optimal berücksichtigen und alternative Lösungen für die zukünftige Stabilität bzw. Wachstumsstory des notleidenden Unternehmens aufzeigen.

Klassische M&A Dienstleistungen

InsoConsult verfügt mit „IC Transaction Partners“ über einen spezifisch auf M&A Transaktionen ausgerichteten Geschäftsbereich. Das erfahrene IC Transaction Partners Team kombiniert mit bilanzanalytischer Kompetenz, Bewertungs- und Prozessexpertise, diskreter Vorgehensweise sowie einem gewachsenen Netzwerk die zentralen Erfolgsfaktoren für M&A-Prozesse.

Unternehmensverkauf

IC Transaction Partners verfügt über fundiertes Know-how für die Suche und Identifizierung von potenziellen Käufern mit einem maximalen strategischen Fit für das spezifische Verkaufsobjekt. Der strategische Nutzen auf Erwerberseite ist der Garant für eine nachhaltige und kaufpreismaximale Umsetzung der Transaktion.

Wir unterstützen Unternehmer bzw. Gesellschafter bei der Optimierung der Darstellung des zu verkaufenden Unternehmens und stellen die zentralen Stärken und Werte des Unternehmens im Rahmen der Verkaufspräsentation in den Vordergrund.

IC Transaction Partners nutzt hierbei ein umfassendes Instrumentarium für die Bilanzanalytik (Identifikation stiller Reserven) bzw. für die monetäre Bewertung der Marktpositionierung sowie zur Erstellung von individualisierten Investorenunterlagen als auch Datenräumen.

Ein gewachsenes internationales Netzwerk hilft bei der Realisierung der Transaktionen.

Unternehmenskauf

IC Transaction Partners unterstützt Kaufinteressenten bei der Identifikation und Analyse von geeigneten Targets.

Wir sind als pro-aktiver, erfahrener Marktteilnehmer nah am Geschehen und bieten durch ein kontinuierliches Screening in Kombination mit vielschichtigen Unternehmens- und Bankenkontakten den frühzeitigen Zugang zu neuen Investitionschancen.

IC Transaction Partners blickt auf eine langjährige erfolgreiche Erfahrung an nationalen und internationalen M&A-Transaktionen zurück.

Strategische Käufer

IC Transaction Partners gestaltet für strategische Käufer „Wachstums-Akquisitionen“, welche die Erweiterung der bisherigen Geschäftstätigkeit um neue Geschäftsfelder, Kundengruppen oder geografische Märkte ermöglicht.

Finanzinvestoren

Wir unterstützen Finanzinvestoren bei vertikalen und horizontalen Portfolioerweiterungen durch die Identifikation von Targets im Vorinsolvenz- und Insolvenzstadium.

Restrukturierungs-, Sanierungs- und Finanzierungs-Beratung

Im Vorfeld etwaiger Finanzierungs- bzw. M&A-Maßnahmen sind Fragestellungen hinsichtlich der Restrukturierung bzw. Sanierung zu beantworten. InsoConsult bietet folgende Leistungen in Zusammenarbeit mit Partnern aus den Bereichen Restrukturierungs- und Finanzberatung, Steuer-/Wirtschaftsprüfung sowie Interimsmanagement an: